房地产迎来利好 资金流紧张有望得到缓解

10日深夜,我们来看看市场有哪些利好消息。

房地产迎来利好

资金流紧张有望得到缓解

被重锤了N久的房地产,终于迎来了速效救心丸。

2月10日晚间,有消息称,全国性的商品房预售资金监督管理办法已于近日制定出台。

据悉,该“办法”中明确“预售资金额度监管为“重点额度监管”,由市县级城乡建设部门根据工程造价合同等核定,能确保项目竣工所需的资金额度,当账户内资金达到监管额度后,超出额度的资金可以由房企提取自由使用。”

分析称,在知名房企债务违约事件之后,部分地方政府对于预售资金存在过度监管的问题,比如出现了资金零拨付的情况,上述文件将对这些行为进行矫正,有利于帮助一些资金面临困难的房企缓解资金流状况。

安信证券曾在研报指出,预售资金可分为重点监管资金和一般监管资金。其中,重点监管资金的监管金额一般与工程款金额相当,用于保障项目交付,根据工程进度支取。从额度看,部分城市规定为预售款的10%-40%,如广东城市普遍为10%,昆明为30%,重庆为35%;部分城市规定为工程造价上浮一定比例,如浙江为工程造价的1.3倍,福建的城市多为1.2倍。

安信此前分析称,当监管突然收紧时,房企实际可动用的现金会显著小于按照此前资金筹划下预期可动用的现金,房企流动性开始承压,预售资金监管执行越严,房企流动性压力越大,进而形成负反馈。

该新近出台的管理办法有望改变这一现状。据媒体报道,该管理办法明确了预售资金监管的基本标准,对监管资金监管额度、交纳范围、取用条件等进行了明确。各地在此基础上因城施策制定细则,有利于引导优化预售资金监管。

此外,该管理办法还释放了利好的信号。据悉,该管理办法明确预售资金监管额度由市、县级住房城乡建设部门根据项目合同、工程造价等核定,以确保项目竣工所需资金,达到监管额度之后的剩余资金则可以由房企提取使用。

而在2月8日,新春伊始,房地产迎来央行、银保监的政策大礼包。

2月8日,央行官网披露,为贯彻落实党中央、国务院关于加快发展保障性租赁住房的决策部署,加强相关金融政策支持,中国人民银行、中国银行保险监督管理委员会发布《关于保障性租赁住房有关贷款不纳入房地产贷款集中度管理的通知》,明确保障性租赁住房项目有关贷款不纳入房地产贷款集中度管理,鼓励银行业金融机构按照依法合规、风险可控、商业可持续的原则,加大对保障性租赁住房发展的支持力度。

央行方面表示,此举有利于银行业金融机构加大对保障性租赁住房项目的信贷投放,支持我国住房保障体系建设,有助于推动建立多主体供给、多渠道保障、租购并举的住房制度。

央行方面还透露,下一步,人民银行、银保监会将加快建立完善住房租赁金融制度,继续加大对保障性住房建设和长租房市场发展的金融支持力度,促进房地产业良性循环和健康发展。

分析师:对地产投资可以乐观一些

2月10日,中国人民银行发布的最新数据显示,1月人民币贷款增加3.98万亿元,同比多增3944亿元,是单月统计高点,超过了去年同期。

在新增贷款的支撑下,2022年1月的社会融资规模同样创下历史新高,超过市场预期。

初步统计,2022年1月社会融资规模增量为6.17万亿元,比上年同期多9842亿元。

申万宏源宏观分析称,1月信贷社融强劲开局,有利于打消市场对于地产产业链融资堵点的强烈担忧。我们在前期报告中多次强调,我们认为我国居民地产需求尚未出现趋势性拐点,21H2地产产业链困境主要源于个别房企风险暴露强化了开发融资迅速收缩的局面,并向居民房贷一侧蔓延,因而我们较早提出,只要2022年年初能够见到信贷社融“开门红”,那么在稳定的需求释放过程中,地产投资预计将有望自2季度开始改善,全年有很大希望可以避免地产投资负增长,1%左右的全年小幅正增长可以期待。1月信贷社融数据显示商业银行并非固守对地产产业链的风险厌恶,一些涉及住宅项目处置的微观堵点也正在积极化解,对地产投资建议可以乐观一些了。

民生证券分析称,央行发布的金融数据也显示,“宽信用”正在如期演绎,即使传统的信用扩张渠道还未完全通畅(1月新增居民贷款占新增贷款比重仍创新低,居民中长贷同比少增幅度扩大,证明房地产仍然还未企稳),信用也已经在超预期扩张,而房地产意味着未来还有进一步宽松的空间。对于周期股的投资者而言,需求逻辑正在接替供给逻辑,从“保供稳价”到“稳增长”,周期投资者也开始站在了政策的“友好面”,而非“对立面”。

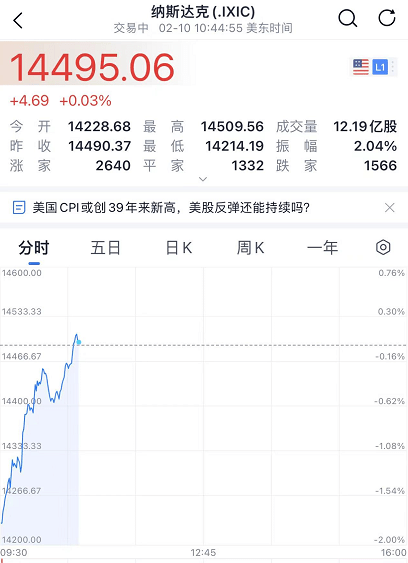

美国1月CPI同比上涨7.5%

创1982年2月以来新高

当地时间10日,美国劳工部公布数据显示,由于强劲的消费者需求和与疫情相关的供应短缺令物价承压,美国1月消费者价格指数(CPI)同比上升7.5%,达到自1982年2月以来最高。

经济学家表示,这意味着美国通胀率连续第八个月超过5%,这将对美联储构成挑战,因为美联储一直试图在不抑制增长的情况下减缓物价上涨。

荷兰国际集团(ING)首席国际经济学家詹姆斯·奈特利对此表示:“对于美联储争取让通胀率重返2%目标而言,这并不是一个好消息。通胀率上升对解决供应链紧张和工人短缺无济于事,但它们可能有助于让经济失去动力,并让需求和供应开始走向更好的平衡,而代价就是增长疲软。”

市场认为,1月CPI数据使美联储加速收紧货币政策的概率大幅提高。持续炙热的通胀数据可能会迫使美联储考虑自2000年以来首次加息50个基点。美联储掉期交易显示美联储将在7月前加息1%,3月份加息50个基点的可能性约为50%。

结果,美股今夜低开高走,三大指数全数翻红,纳指一度跌逾2%,标普500指数一度跌超1.2%。作为A股的基金君,只能说一句羡慕了。

A股也要加油哦!

相关阅读

- 王老吉申请元宇宙商标

- 澳柯玛:便携式深低温冷疗舱成功应用在...

- 香港今日新增约1325宗新冠确诊病例

- 中国船舶广船国际获4型6艘高端船型订单...

- 东吴证券:全年坚守高端白酒的确定性以...

- 韩国丽水一化工厂发生爆炸 致4人死亡4人受伤

- 国泰君安:煤炭板块已处于预期底部 资...

- 世茂服务执行董事兼总裁叶明杰称 万亿...

- 深交所向华谊兄弟发出关注函 要求说明...

- 容百科技纳入MSCI中国指数

- 北京银行南京分行与江苏省工信厅签署战...

- 海亮集团荣获绍兴市“改革开放创新发展...

- 谱尼郑州公司喜获省级工程技术研究中心认定

- 谱尼测试助力汽车座椅产业高质量发展

- 华菱钢铁获35家机构调研:目前公司下属各...

- 加息预期vs通胀担忧,黄金多空大战将掀...

- 泛微OA携手兰州银行股份有限公司(2022/02/11)

- 美指涨势可期了?美国通胀井喷,加息50...

- 泛微OA携手广东古田智能科技有限公司(2...

- 两成职场人对35岁危机感触明显 哪些行...

- 信托开年发行量大“缩水” 地产仍是逾...

- A股三大指数弱势震荡 沪股通净买入超50亿

- 全球央行加息热潮之下 这次电动车泡沫...

- 混乱近两年后 全球供应链夏季窗口期能...

- 机构今日买入这5股 药明康德净流出逾16亿元

- 美国汽油价格达每加仑3.47美元 创近8年...

- 天然气全靠进口的日本 真有足够的“底...

- 中芯国际:2021年第四季度实现营业总收...

- 北向资金今日净买入45亿元 隆基股份净...

- 创指又跌了!宁王遭重锤 九安医疗炸板

- 宁德时代四日市值蒸发超1700亿元!跌幅超25%

- 中国移动:耗资超4亿港元回购730万股股票

- 经历近1年剧烈调整 我们应怎么看待港股?

- 缺芯就“减配”感应尾门功能?沃尔沃XC6...

- 10亿入股竞争对手!海螺水泥又把自己买...

- 俄乌未能在“诺曼底模式”四方会谈上取...

- 中信证券:全球能源价格在短期内或将维...

- 国家卫健委:昨日新增本土确诊病例56例

- 长安汽车启动人事改革 总经理等高职级...

- 内盘商品期货开盘 铁矿、焦炭涨超5%

- 融创中国2024年到期的6.65%美元债每1美...

- OIS市场走势预测 美联储到7月份料累计...

- 中国交建:基础设施REITS申请已获证监会...

- 八部委联手印发 将完善动力电池回收产业链

- 供给不确定性增加 加息压力被消化 内...

- 玻璃期货创5个月新高 多地厂商频发涨价函

- 我国今年将全面建成空间站 航天领域保...

- 2月11日国内四大报、重要财经媒体头版头...

- 信贷社融“开门红” 1月金融数据说明什么?

- LINE FRIENDS将零售重点转移到线上 关...

- 迈赫股份:2月10日融资净买入53.71万元...

- 诚达药业:2月10日融资净买入335.20万元...

- 亨迪药业:2月10日融资净偿还35.89万元...

- 观想科技:2月10日融资净偿还274.36万元...

- 铜冠铜箔:2月10日融资净买入766.81万元...

- 光庭信息:2月10日融资净买入726.83万元...

- C实朴:2月10日融资净偿还84.95万元 上...

- C华康:2月10日融资净偿还20.77万元 上...

- 通策医疗董事长违规上山 公司经营不能...

- 广电运通旗下运通智能成功融资9418万元...

- 广电运通旗下运通智能融资9418万元,国...

- 先进制造业成为多地新年发力点 前十强...

- 分类改革、聚焦主业 今年第一例央企专...

- 欧盟最新预测:今年经济将增长4.0%

- 点燃冬奥“氢”火炬 北京冬奥创“零”纪录

- “超舱”与拥堵!虎年难改海运紧张局面

- *ST海航:方威再斥资上亿元增持公司股份

- 1月信贷“开门红” 政策靠前发力效果初显

- 再次爆表!美国1月CPI同比飙高7.5% ...

- 欧洲央行行长拉加德表示 加息并不能解...

- 北交所开市将满3个月 承上启下作用越发凸显

- 英特尔CEO:开放的技术生态系统将获得最...

- 国内陆上风机招标价格创新低 三个月降...

- 退休人员养老金料迎“18连涨” 城乡居...

- 巨丰早评:创业板止跌之前不宜重仓

- 多家纸厂发布涨价通知 最高涨幅500元/吨

- “广州第一民企”雪松控股陷理财兑付危...

- 博腾股份将投资2.6亿提升原料药CDMO产能

- 浙矿股份董事醉驾或被刑拘:林海峰一直...

- 保利发展:1月实现签约金额283.02亿元 ...

- 美迪西:拟定增募资不超21.6亿元

- 英诺特去年营收预降7成净利预降8成 推...

- 美国财政部拍卖230亿美元30年期国债

- 美国总统拜登:正努力降低汽油价格

- 货币市场再度提高利率预测:美联储加息5...

- 俄罗斯外交部就俄英外长会谈发表声明

- 道指跌幅扩大至1.0%

- 法国新增153,025例新冠肺炎病例

- 道指跌超400点 标普500指数下跌1.36%

- 美国证券交易委员会拟要求对冲基金加快...

- COMEX 4月黄金期货收涨不足0.1%

- 墨西哥央行将基准利率上调至6.0%

- 总价值81亿美元 印尼与法国达成协议购...

- 世卫组织:若各国持续保持警惕 非洲有...

- 英国核聚变实验创造新纪录

- 标普500指数跌幅扩大至2%

- 太空服务供应商Astra Space Inc(ASTR...

- 道指初步收跌约500点

- 淡水河谷四季度铁矿石产量8247万吨

- 贝莱德四季度13F持仓披露:稳健加仓大型...