易会满:我国境内上市公司4782家 总市值过千亿!

在4月9日中国上市公司协会第三届会员代表大会上,证监会主席易会满发表讲话,以下为要点:

截至2022年3月,我国境内上市公司4782家 总市值80.7万亿元

易会满表示,截至2022年3月,我国境内上市公司数量4782家,上市公司总市80.72万亿元,其中,市值过千亿的上市公司数量126家。上市公司总市值占我国GDP的比重由2012年年末的41.8%,提升至2021年年末的85.6%。

A股战略新兴行业上市公司超2200家

易会满表示,目前A股科创板公司超400家,创业板公司超1500家,战略新兴行业上市公司超2200家,生物医药、新一代信息技术等高科技行业市值占比由三年前22%提升到32%。

经营绩效方面,上市公司的表现同样亮眼。营收收入由2012年的24.13万亿元,增长到2020年的53.03万亿元,年复合增长10.3%。净利润由1.95万亿元增长至3.95万亿元,复合增长率为9.2%。而同期我国GDP的复合增长率为8.2%。

推进全面注册制改革平稳落地

易会满表示,证监会将扎实推进全面实行股票发行注册制改革平稳落地,以注册制改革为牵引,统筹推进资本市场的基础制度建设,法制体制完善,监管转型与能力提升等重点改革任务的落地见效,进一步增强基础制度的适应性、包容性,持续优化市场结构和市场生态,更好的发挥资本形成和资源配置的功能。

证监会将以全面实行股票发行注册制为契机,进一步增强发行上市,再融资、并购重组等基础制度,对科技创新的适配性,发挥好私募股权和创造基金支持创新的战略性作用,完善债券市场对科技企业的融资及资质机制,推动科技资本和产业的高水平的循环。上市公司也要不断地强化创新的主体地位,利用好资本市场,支持创新的各类工具,坚持守正创新,切实增强科技含量,成为源头创新和新兴技术的重要发源地,引领经济转型升级。

加快推动企业境外发行上市监管新规落地

易会满表示,资本市场高水平开放的步伐不会变,证监会将抓紧研究推出新一轮自主开放的务实举措,稳步扩大沪深港通标的范围,推动沪港通、深港通机制拓展优化,稳步扩大商品和金融期货市场的双向开放,进一步丰富国际化品种供给,全面提升资本市场互补的竞争力,加快推动企业境外发行战士监管新规落地,保持境外上市渠道的畅通,支持我国企业依法合规利用两个市场两种资源更好的发展,按照尊重国际惯例,遵守国内法规的原则,推动中美审计监管合作取得成果,为资本市场高水平开放,构建可预期的国际监管环境。加强内地与香港资本市场的务实合作,助力维护香港国际金融中心地位。

坚定不移支持民营企业创新转型

易会满表示,资本市场在继续大力支持国资国企改革,做强做优做大国有资本的同时,坚定不移地支持民营企业创新转型,健康发展。目前民营企业上市公司已经超过了3000家,近年来新上市的公司民营企业已经占到了80%以上,证监会将致力于为不同所有制企业打造更加公平的竞争环境。通过股票、债券、基金、期货等多种工具,更好地支持民营企业的发展,推动优质的民企融资增速。

当前和今后一个时期 仍是上市公司高质量发展的战略机遇期

易会满表示,当前和今后一个时期仍然是上市公司高质量发展的重要战略机遇期,希望大家进一步坚定信心,抓住有利条件,克服不利影响,以时不我待奋发有为的精神面貌,不断的推动上市公司高质量发展。

作为我国4800多万户企业当中的优秀代表,上市公司4800家刚好是1%。应当做好表率,努力实现更高质量的发展。作为公众公司,必须牢记上市的初心,充分认识到上市不仅仅是为了融资,更重要的是通过上市来完善治理,提升竞争能力,更好的回报股东和社会,上市绝不是终点,而是实现更高质量发展的起点。

提升公司治理水平 进一步支持竞争力强的头部企业

易会满表示,资本市场不只有大而优的行业巨头,也有小而美的细分市场冠军,无论哪一种类型都要聚焦主业。近年来,一些上市公司违背经济规律,盲目乱投资,业务多而不精,规模大而不强。有的因为由于过度多元化,金融化,导致企业的空心化,主业的空心化,脱实向虚,面临较大风险,给股东利益跟市场稳定带来了不利影响。我们将继续完善资本市场制度规则,引导上市公司聚焦主业,稳健发展,着力提升发展的效率和路径。

要坚持扶优建立的监管导向,对于主业突出竞争能力强的头部企业,进一步支持其做优做强,发挥示范带头作用。对片面追求多元发展的,严格监管企业并购重组和融资行为,对于主业萎缩不具备持续经营能力的空壳企业,严格执行退出制度,坚决出清。

高债务、高杠杆是企业最大风险源之一

易会满表示,企业发展很大程度上受制于风险的控制能力。高债务、高杠杆是企业最大的风险源之一,部分上市公司以及大股东通过盲目融资,加大杠杆,爆发风险,步入困境,教训极其深刻,必须引以为戒。我们将进一步提升风险监测能力,推动信息共享,及时发现苗头性趋势性的问题,同时健全有效的债券融资约束机制,强化场内外的股票质押融资业务的一致性监管,支持上市公司通过重组等方式稳定杠杆,化解风险。

相关阅读

- 小音咖集团宣布全资收购VIP陪练

- 前两个月规模以上工业企业利润增长5.0%...

- 恒大人寿金状元年金险值得买吗?教您几...

- 银保监会:继续实现普惠型小微企业贷款...

- 1164+26345!59例阳性,紧急熔断!太揪...

- 铖昌科技、润贝航空拟在深主板上市!一...

- 乌克兰局势急转直下 俄央行时隔1个月首...

- 海南自贸区(港)建设4周年 免税产业有...

- 成都万科中心“风之眼”幕墙施工中

- 美瑞新材获2家机构调研:公司专注于热塑...

- 多地力推保障住房建设 今年有望拉动千...

- 蔡徐坤及工作室被冻结6400万存款,期限为1年

- 甲亢在商业保险理赔范围内吗?甲亢保险...

- 稳增长政策适时加力 一季度开工项目总...

- 我国纯碱出口有望超预期 行业景气有望上行

- 奕谱生物宣布完成近亿元B轮融资

- 鑫守护少儿教育金值得买吗?教您几个实...

- 原油交易提醒:油价处于近两年最不稳定...

- 买保险后有三个月观察期吗?不同的险种...

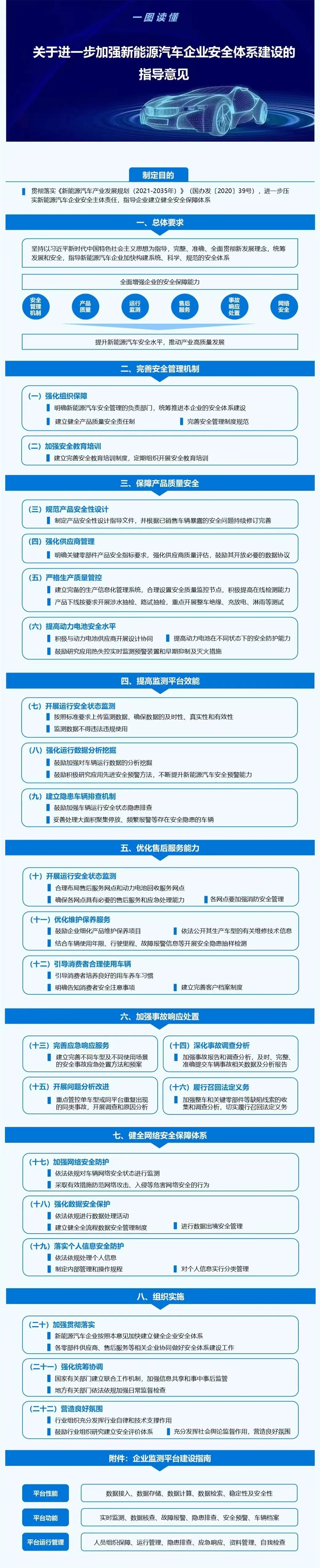

- 五部门加强新能源汽车企业安全体系 建...

- 拓尔思:未来营业收入增长点主要在三个方面

- 万科创始人王石发起的SPAC向港交所申请IPO

- 稳健医疗:7.28亿元战略并购 高端伤口...

- 三立期货4月11日早评:一张图尽览股指、...

- 东方锆业参股公司Image拟1200万澳元收购...

- 筑梦未来教育金值得买吗?搞懂这个问题...

- 电池原材料涨价太多 蔚来汽车宣布暂停...

- 抓住政策机遇期 上市公司如何“迎难而...

- 国家统计局城市司高级统计师董莉娟解读2...

- 重磅!美联储5月加息50个基点 公布缩表...

- 机构“抱团”态度趋于谨慎 6只个股持股...

- 韩国计划在2023年发射首颗国产间谍卫星

- 影眸科技宣布完成数千万元Pre-A轮融资,...

- 宁波市监局回应“韩国三养火鸡面保质期...

- 3月净流出超500亿元!新能源和上游逆势...

- 钟薛高:在疫情缓和前,不会在上海开展...

- 复旦大学引入美团自动配送车,单车能配...

- 饿了么:新增2800名骑手重返岗位,平台4...

- 宁德时代目前没有停产,网格化管理有序...

- 知乎:全球发售2600万股销售股份,每股...

- 摩根大通:大宗商品价格或将再涨40%

- 本周北上资金多数行业净流出 这个板块...

- 4天4板,“地天板”再现!上交所紧急出手

- 利润腰斩、不到4成盈利!深圳券商营业部...

- 深化改革激发新动能

- 阿里、京东等数家互联网公司保供物资驰...

- 【要闻】平湖市委常委、副市长戴振一行...

- 莱宝高科:目前没有与苹果公司建立笔记...

- 25连板大牛股栽了!连续两年财务造假,...

- 广东台山海宴二期300MWp渔光互补项目首...

- 油价上升不敢买SUV?2022款传祺GS4颜值...

- 首药控股:三代ALK抑制剂SY-3505临床I期...

- 建投能源:郭强上任副总经理

- 登榜2021天猫细分类目Top1 天马科技电...

- 中宠股份子公司NPTC荣获新西兰新中贸易...

- 锂电业务太火!这家公司年内三度引入战...

- 下周解禁名单来了:这只大基建标的解禁...

- 网达软件9000万中标浙江省渔船精密智控...

- 腾讯视频:4月20日起进行会员价格调整

- 湖南一公司HR称“喜欢双休的无事业心”...

- 疫情下上海金融市场的兴业银行“逆行者”

- 控股股东出资30亿元独家参与定增 助力...

- 石大胜华2021年业绩大增三倍 加速打造...

- 抖音直播专项治理直播间不当行为:全面...

- “化工茅”231亿投资大动作,股民直呼“...

- 媒体:威尔·史密斯被禁止参加奥斯卡颁...

- 国药一致零售板块盈利空间缩小 托管控...

- 张庭夫妇公司被认定传销:三年半营收近...

- 从自身“造血”到举债扩张,万华化学资...

- 【科创新动力】中建西部建设二项成果获...

- 抖音:重点打击涉沪疫情网暴、造谣等违...

- 鹏都农牧:俄乌战争对公司在巴西的农资...

- 互联网人聚居小区的抗疫故事:腾讯字节...

- 东土科技:联手飞腾打造中国首个5G云化P...

- 喜讯!北方股份公司成功入选工信部等四...

- 佳沃食品2021年经营逆势增长背后:三文...

- 神州系宝沃申请破产,福田汽车吞下“50...

- 马斯克:特斯拉或将大规模进军锂矿开采...

- 中电国睿、14所总会计师徐立兴一行调研...

- 隆基股份总裁李振国拜会国华投资

- 红旗连锁:科技赋能新零售,服务于民,...

- 神州数码首发多款全国产化应用交付系列产品

- 踩雷!知名汽车品牌破产清算,致这家A股...

- 万邦德:公司拥有藿香正气水批准文号

- 华发股份:2021年实现净利润31.95亿元 ...

- 绿茶集团向港交所递交上市申请

- 上市公司协会:境内上市公司市值达80.7...

- 万科A:养猪业务进展顺利

- 紫晶存储自曝违规担保25天 上交所快速...

- 京东CEO徐雷:开足马力尽最大努力服务上...

- 超300万网友修改淘宝账号名称:“爱”字...

- 推特要给马斯克办员工见面会

- 千里送菜、日夜送药,这些企业尽力解民忧

- 闻泰科技将在深圳设立华南总部

- 比亚迪入股道氏技术子公司

- 豫能控股拟投资37亿元加码屋顶分布式光...

- 山东路桥:收购中工武大弥补相关领域业...

- 龙建品牌中标3.86亿元省内明水项目

- 大博医疗 经营稳步增长 巩固已有产品优势

- 新城控股 财务进入绿档 商业持续拓展