资金闲置大买理财 这家券商狂赚1亿保荐费

刚上市的新冠药概念龙头诚达药业在资本市场春风得意,连续收出3个20CM涨停,公司账上也一夜之间仓满粮足,准备拿出14亿元买理财。

2月16日晚,诚达药业公告,拟使用不超过12亿元的闲置募集资金和2亿元的自有资金进行现金管理,购买安全性高、流动性好、期限不超过12个月的产品。公司称,此举在确保募集资金投资计划和资金安全的前提下实施,能为公司和股东谋取更多投资回报。

1月20日在创业板挂牌的诚达药业,发行市盈率高达83.1倍,扣除发行费用募资净额达到16.21亿元,而公司募投项目实际需要资金仅5.13亿元,超募11.08亿元,超募比例216%。公司发行费用高达1.36亿元,其中光大证券保荐承销费一把就赚了1.18亿元。

资金闲置大买理财

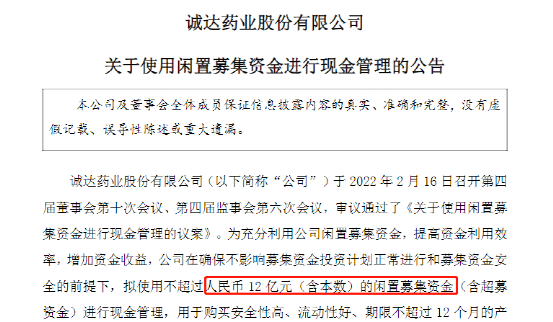

诚达药业公告,2022年2月16日公司召开第四届董事会第十次会议、第四届监事会第六次会议,审议通过了《关于使用闲置募集资金进行现金管理的议案》。

公告称,为充分利用公司闲置募集资金,提高资金利用效率,增加资金收益,公司在确保不影响募集资金投资计划正常进行和募集资金安全的前提下,拟使用不超过人民币12亿元(含本数)的闲置募集资金(含超募资金)进行现金管理,用于购买安全性高、流动性好、期限不超过12个月的产品(包括但不限于协定存款、通知存款、定期存款、结构性存款等现金管理类产品)。使用期限自公司股东大会审议通过之日起不超过12个月。在上述额度和期限范围内,资金可循环滚动使用。

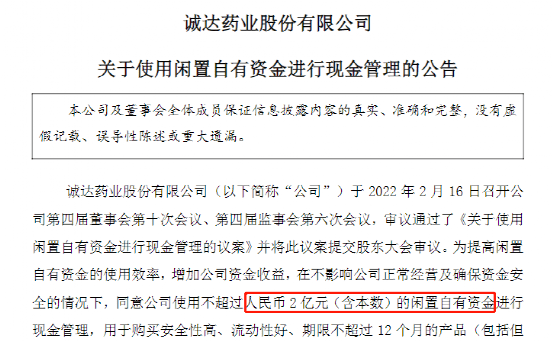

同一天,公司还审议通过了《关于使用闲置自有资金进行现金管理的议案》。

公司称,为提高闲置自有资金的使用效率,增加公司资金收益,在不影响公司正常经营及确保资金安全的情况下,同意公司使用不超过人民币2亿元(含本数)的闲置自有资金进行现金管理,也是用于“购买安全性高、流动性好、期限不超过12个月的产品(包括但不限于协定存款、通知存款、定期存款、结构性存款、购买金融机构理财产品等)”。

公司表示,使用闲置募集资金和自有资金进行现金管理能获得一定的投资收益,为公司和股东谋取更多投资回报。

多收了11亿

最新财报显示,截至2021年三季度末,公司账上的货币资金仅仅只有2340万元,离“一个小目标”都相去甚远,而应收账款和存货却在增加。

成功IPO改变了这一切!

2011年和2014年两次冲击IPO失败之后,诚达药业没有放弃,终于在2021年8月10日核准上市,并于2021年12月7日注册,首次向社会公众发行人民币普通股2417.4万股,于2022年1月20日在创业板上市。公司首次公开发行价格为每股72.69元,发行市盈率高达83.1倍,募集资金总额为17.57亿元,扣除发行费用1.36亿元后,募集资金净额为16.21亿元。

1.36亿的发行费用中,保荐机构光大证券一家就拿走了1.18亿元。上市前,公司自筹资金预先支付了1452万元的发行费用,发行后用募集资金进行了置换。

公司的募投项目需要多少钱呢?

只需要5.13亿元,其中1亿还是用来补充流动资金,实际计划投入募投项目的资金约4.03亿元,也就是说超募了216%。

市盈率高达100倍

招股书显示,诚达药业主要“为跨国制药企业及医药研发机构提供关键医药中间体CDMO服务,并从事左旋肉碱系列产品的研发、生产和销售”。

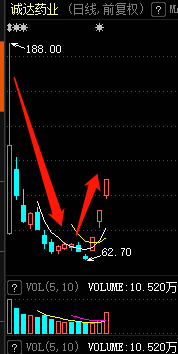

尽管诚达药业发行市盈率不低,但1月20日上市时正好赶上市场热炒新冠检测产品和新冠特效药,诞生14倍大妖股九安医疗。此背景下,公司上市首日也迎来爆炒:股价从72.69元最高拉倒180元,最高涨幅147%,盘中出现两次临时停牌,收盘有所回落,但涨幅也有77%。

爆炒的结果是持续回落,上周五公司最低跌到了62.7元,跌破发行价,较高点更跌去三分之二。但本周开始,随着新冠特效药概念卷土重来,公司又连续拉出三个20CM涨停板,2月16日收盘报109.21元。

此前,公司预告了2021年全年业绩,一改上市前三年(2018年到2020年)分别高达64%、708%和123%的超高净利润增速,转为下滑13%-15%,净利润落在1.03亿元到1.05亿元区间。按最新市值106亿元测算,公司静态市盈率超过100倍。

2022年,大手笔的理财应能给公司贡献不菲的投资收益。14亿元的额度如果用满,即便按余额宝最新7天年化收益率2%计算,也有约2800万元的收益,不知道公司能否重拾增长。但对于来自理财的业绩贡献,市场愿意给多少估值呢?只能让时间给出答案。

(记者 南深)

相关阅读

- 上海今年计划完成33件立法项目 涉环境...

- 租金为何在不断增长?美国年轻人压力越...

- 逆周期并购难度大!并购融资能否拯救房...

- 星巴克涨价了!中国市场销售额下降

- 因渠道优化渣打中国暂停信用卡申请 “...

- 深圳市场低迷影响项目去化 世茂首次直...

- 金种子酒控股股东获华润战略投资!双方...

- 三日大涨近53%!雅本化学发布股价异动公告

- 公募持仓解析——2021四季度

- 喝不起的饮料:国际咖啡期货价10年新高!

- 苦等440余天仍未获注册 中数智汇IPO是...

- 短线交易数量暴增 杭可科技实控人遭证...

- 广州加入 万亿消费俱乐部城市增至4个!

- 亨迪药业:2月16日融资净买入326.78万元...

- 铜冠铜箔:2月16日融资净买入43.25万元...

- 光庭信息:2月16日融资净买入1196.31万...

- 实朴检测:2月16日融资净买入705.62万元...

- 华康医疗:2月16日融资净买入1079.06万...

- “老庄”连续两日抛售,浙江建投仍拿下8...

- 云海金属:镁基固态储氢材料技术公司处...

- 阳 光 城:控股股东所持股份被动减持...

- 涨价引发热议!来看星巴克的A股朋友圈都...

- 开年通胀超预期回落 全球通胀压力高企

- 万用细胞疗法再立新功 全球第三例艾滋...

- 行业首个十四五专项规划出炉 航空物流...

- AR/VR装置年内出货量迎上修 中信证券称...

- 2月17日国内四大报、重要财经媒体头版头...

- 知名咖啡品牌调价 国金证券看好大众消...

- 目前转债市场格局如何?可以抄底了吗?

- 上市公司员工持股计划“白菜价”背后有...

- 美1月零售销售月率3.8%超预期 华尔街才...

- 这些知名基金如何布局?中概股仍受青睐...

- 美股涨跌互现标普两连涨 美联储会议纪...

- 金种子酒涨停后晚间出利好,获华润战投...

- SAL0114片获得临床试验批准通知书

- 雅化集团上游供给又有保障 澳大利亚参...

- 三只松鼠又摊上事了!90后总监被曝受贿5...

- 巨丰早评:市场风格摇摆不定 创业板...

- 金龙汽车:1月客车销售量2475辆 同比下降12.85%

- 国产九价HPV疫苗第一股要来了

- 旗天科技:高管发生人事变动

- 渤海租赁:童志胜上任副经理

- 宏达新材:王燕杰上任财务总监

- 龙泉股份:唐倩离任董事会秘书

- 控股股东引入战投华润 金种子酒参与央...

- 小孩出生买什么保险?这些保障不能少

- 穷人买什么保险最合适?别再拖了不少人...

- 中国人寿福禄鑫尊好吗,教您几个实用的方法

- 好医保终身防癌医疗险的优缺点 教您几...

- 和谐健康喜乐宝宝值得买吗?搞懂这个问...

- 潜能恒信子公司与中国海油签订30年产品...

- 锦浪科技成功发行8.97亿元可转债 掘金...

- 金龙汽车1月份客车销售量2475辆 同比降12.85%

- 金开新能拟定增股票募资不超39.94亿元用...

- 格力地产拟推第六期员工持股计划 认购...

- 原总监参与受贿约530万元被判三年,三只...

- 齐翔腾达收深交所关注函 要求说明腾达...

- 齐翔腾达收关注函,深交所要求说明是否...

- 尊享e生2021和好医保哪个好一点?教您几...

- 招商仁和人寿保险公司靠谱吗?很多人忽...

- 妈咪宝贝少儿重疾险好不好?教您几个看...

- 500万人身意外险一年多少钱?附具体产品...

- 新华重大疾病保险价格表,2分钟速读

- 喜乐宝宝少儿重疾险怎么样?教您几个实...

- 昇辉科技收关注函:是否利用自愿性信息...

- 首创证券投资顾问助理无证上岗 贵州证...

- 深天马A拟公开发行不超过15亿元公司债券偿债

- 三只松鼠90后总监两年受贿530万,买宝马...

- 特斯联x海康威视:联合打造绿色低碳解决...

- 老周侃股:福光股份“零元购”员工持股...

- 三只松鼠连曝两起员工受贿案 其中一高...

- 上市公司董秘爱股出现?机构称多家公司...

- 比亚迪、特斯拉和宁德时代的“三角关系...

- 平煤股份:“电子封条”建设基本完成,...

- 安车检测牵头制定的《机动车轮胎花纹深...

- 国产日化再添新将,怡亚通自有品牌“成...

- 昊志机电实控人汤秀清被取保候审

- 中国最正规的保险公司有哪些?最好的保...

- 60岁老人买什么保险最合适?意外和医疗...

- 拱东医疗主力资金持续净流入,3日共净流...

- 艾为电子主力资金持续净流入,3日共净流...

- ST天润收深交所关注函 要求解释变更会...

- 泰福泵业主力资金持续净流入,3日共净流...

- 天马科技主力资金持续净流入,3日共净流...

- 鸿博股份扣非连亏四年谋并购转型 标的...

- 同飞股份主力资金持续净流入,3日共净流...

- 交控科技订单充足业绩四连增 技术驱动2...

- 优刻得与金服云、兴业银行上海分行、上...

- 广生堂:力争口服新冠小分子药物GST-HG1...

- 天地源无证售房再被罚165万元

- 为什么蚂蚁保险那么便宜?蚂蚁保险好吗?

- 蚂蚁保险理赔麻烦吗?需上传什么资料?

- 个人意外险买哪种最好?这一类性价比高

- 华夏常春藤重疾险好吗?教您几个判断方法

- 保险公司哪家最好?附人寿保险公司实力排名

- 尊享e生2021版靠谱吗?搞懂这个问题有哪...

- 50岁买什么保险最划算?这篇文章给你答案

- 儿童医疗保险哪种最好?都盘点再这儿了

- 海特生物:子公司厦门蔚嘉进行利托那韦...

- 嘉和美康:公司有自研的HIS产品 目前已...